Mientras el ministro Toto Caputo suma reservas prestadas con emisión de deuda a tasas altas, la morosidad y los problemas financieros en empresas grandes, en pymes y en familias crecen. El Palacio de Hacienda quiere que los agentes económicos se endeuden para dinamizar la economía, pero los problemas para pagar préstamos aparecen en medio del boom, algo inusual.

Deuda para todos

El equipo económico recurre a la deuda tanto para cumplir con el acuerdo con el FMI como para dinamizar la economía. Al Fondo le cayó mal que el presidente Javier Milei dijera, a pocos días de la firma del acuerdo, que no compraría dólares dentro de la banda de flotación. Entonces, para sumar reservas, flexibilizó condiciones para que inversores no residentes trajeran dólares a hacer carry trade.

En paralelo, Economía favoreció que las grandes empresas aprovecharan el blanqueo de fines de 2024 para conseguir financiamiento en dólares a tasas convenientes. E impulsó una reducción de tasas en los bancos -al liberar dinero que antes financiaba al Tesoro- que hizo crecer el crédito privado.

Según First Capital Group, los préstamos en pesos crecieron, en mayo, 103,2% en términos reales. La flexibilización de controles para mover efectivo busca poner más dólares en circulación que terminen en los bancos y engrasen la rueda financiera.

Mora, cheques rechazados y problemas

Pero empiezan a aparecer problemas que son inusuales en medio de una expansión del crédito: la mora, el impago y las dificultades para renovar vencimientos, según distintas fuentes del sector financiero privado.

Según datos oficiales que compiló el Banco Central, la mora en tarjetas de crédito (familias) llegó al 2,8% en marzo (el dato más alto en tres años), los impagos en préstamos personales subieron al 4,1% de la cartera de los bancos y el nivel de deudores incobrables fue el más alto en un lustro.

Los cheques rechazados, elemento de financiamiento de las empresas, escalaron al 3%, el dato más alto desde la pandemia.

«En general, toda la mora del sistema creció, tanto en empresas como en familias», corroboraron en un banco de primera línea. «En relación con las familias, antes la mora era mayoritariamente en tarjetas y ahora se empieza a ver un deterioro en la cartera de créditos personales», añadieron.

«Las empresas, que venían manteniendo un nivel estable de morosidad en 2024, en este año empezaron a evidenciar un paulatino aumento en la irregularidad. Como siempre en estos casos, en donde primero se ve es en los cheques», complementaron en la entidad financiera consultada.

Otro ejecutivo del sector financiero dijo que «cuando hay un crecimiento fuerte, es raro que la mora crezca más que el crédito, porque nadie incumple inmediatamente». Agregó, sin dramatizar, que se trata de una «luz amarilla» que ya se comparte entre los bancos.

Tomás Rozemberg, director ejecutivo de Contexto Investments explicó: «Las pymes ordenadas, con balances sólidos y prácticamente desendeudadas se vieron beneficiadas de la primera oleada de créditos que otorgaron los bancos al reducir su exposición a títulos públicos».

«A partir del segundo escalón de crédito pyme, ya no se vieron los efectos de derrame, sino bancos mucho mas reticentes a financiar este tipo de empresas, sobre todo teniendo en cuenta los varios defaults corporativos que se generaron en los últimos meses», profundizó.

Costo financiero en alza

Quizás por eso, el crédito a familias y empresas se ralentizó en mayo. «Se mantiene en forma sostenida el crecimiento real de los préstamos en pesos al sector privado, no obstante este mes no se mantuvo el ritmo de los meses anteriores. El alza del costo del financiamiento (…) puede afectar la demanda de operaciones en algunas líneas», dijo Guillermo Barbero, socio de First Capital.

Las familias recurren cada vez más a la tarjeta de crédito para pagar compras en el autoservicio. Personas que hacen trabajo social en barrios lo vinculan a la falta de fondos: el sueldo dura cada vez menos.

Las empresas pymes no quieren incumplir con los bancos. El financiamiento en el canal bancario es complejo y una mancha en la carpeta hace retroceder diez casilleros. Por esto, antes de frenar el pago del crédito, recurren a otras estrategias, como estirar lo más posible la cadena de pagos con proveedores. Es algo que está sucediendo en pymes del conurbano.

Bajar la tasa

Mientras el sistema bancario se resiente, el Gobierno busca una nueva baja de tasas. El Banco Central anunció que subirá encajes a fondos comunes de inversión. Bausili explicó que las billeteras virtuales, con un encaje diferenciado y menor al de los bancos, chupan fondos de las entidades bancarias. Los bancos se quedan, así, sin margen para dar créditos y suben el costo de los préstamos.

En otro plano, el financiamiento en el mercado de capitales también se resiente. Empresas grandes, como Celulosa, anunciaron que buscan renegociar compromisos. La petrolera Aconcagua tiene problemas para refinanciar sus deudas. En general, las tasas para colocar deuda subieron.

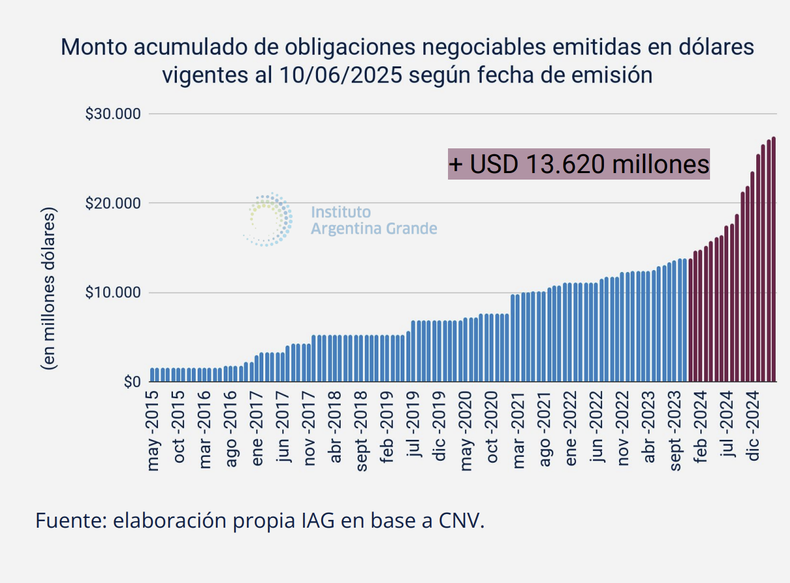

Según el Instituto Argentina Grande, las empresas adeudan u$s 27.400 millones por la emisión de obligaciones negociables y la mitad se emitió durante este gobierno. «El creciente endeudamiento en dólares de las empresas -el más alto de la última década- comienza a mostrar señales de alerta», advirtió.

«El año pasado hubo un rally fuerte, con muchas emisiones en condiciones muy favorables y el regreso de los corporativos argentinos al mercado internacional de deuda después de varios años», dijo el ejecutivo de una gran compañía que aprovechó ese momento.

«Este año es algo distinto y arrancó con bastante volatilidad internacional y menos apetito por el riesgo», diferenció y planteó: «Ahora conseguir financiamiento es un poco más difícil y las tasas están algo más altas».

Con todo, el sector financiero y las petroleras que operan en Vaca Muerta no interrumpieron las colocaciones de deuda en dólares.

Vista, por ejemplo, colocó deuda al 7,65% anual en dólares el año pasado y este año -al igual que Pluspetrol– convalidó una tasa del 8,5%. Banco Macro anunció que emitirá deuda en dólares con este interés como objetivo.

Fuente Letra P